海尔智家股份有限公司(以下简称“海尔智家”)今日(12月23日)正式以“6690”为股票代码在港交所主板挂牌上市,成为全球第一家在A、D和H三地上市的企业。

1993年和2018年,海尔智家已先后在上海证券交易所和法兰克福交易所挂牌上市。

今日早间,海尔智家于港股正式交易。截至9:40,海尔智家股价较开盘价24港元大幅上涨10.21%至26.45港元,市值约为2388亿港元。

7月31日,海尔智家正式对外宣布私有化海尔电器的交易,并启动赴港上市流程;而在今日海尔智家成功登陆港交所的同时,海尔电器从联交所退市。

事实上,作为海尔智家的控股子公司,海尔电器早于1997年12月23日就在香港主板上市,一路已从数十亿港元的市值攀升至超1000亿港元。

值得注意的是,海尔智家曾在招股书中就“合二为一”的初衷予以阐述,“我们亟需打通原来分属两家上市公司的优势资源,理顺公司架构,优化公司治理,开展业务深度整合和运营提效,在全球范围内进一步优化资源配置,发挥协同效应,放大竞争优势。”全球化布局成效已显,多个品牌占当地市场份额第一

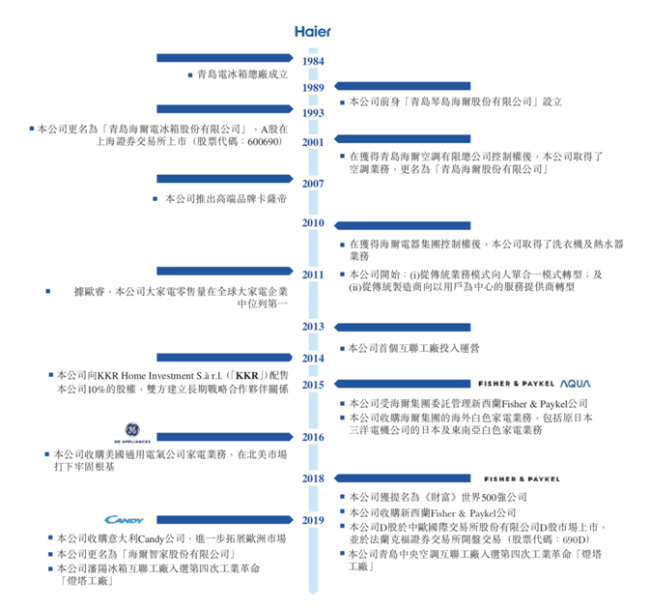

纵观海尔智家过去36年的发展历史,国际化并购无疑是过去5年其业绩能够取得飞速增长的重要驱动力之一。

2015年,海尔智家收购海尔集团的海外白色家电业务,包括三洋电机公司的日本及东南亚白色家电业务(拥有AQUA品牌);2016年,海尔智家收购美国2015年以零售量计第二大大家电公司GE Appliances,通过立足于美国市场进一步巩固国际地位;2018年,海尔智家自海尔集团收购新西兰奢华家电品牌Fisher&Payke;2019年,海尔智家收购欧洲家电品牌Candy,进一步扩充品牌组合与市场覆盖面,使其能够在欧洲乃至世界范围内加速扩张。

国际并购诚然能帮助企业迅速扩张,增加核心竞争力,但“并购容易整合难”;中国企业在海外并购时常遇到一些整合难题,譬如如何处理好产品、渠道和服务的协同发展、运营不协调以及文化冲突等。

海尔智家在整合方面的成绩可圈可点。团队曾在收购GE Appliances后的第一年内深耕当地,利用人单合一模式推动GE Appliances组织和激励机制的变革,使其从多级科层制组织转变为以产业线划分的全流程组织,在对各产业线制定业绩考核机制的同时给予当地团队充分的管理授权。

在研发协同方面,海尔智家技术共享、联合研发;在供应链协同方面,海尔智家将GEAppliances纳入全球采购体系,并整合全球供应链资源生产GE Appliances产品,例如明星产品四门冰箱和大滚筒洗衣机等;而在产业布局方面,海尔智家以优势产业与GE Appliances互相赋能。

种种后期整合的努力都反映在运营数据上——2015年至2019年,GE Appliances收入的复合增速为10.3%,净利润则复合年增长10.7%。按零售量计算,GE Appliances在北美市场的份额从2017年的15.7%增至2019年的17.4%,在2019年成为北美市场销量第一的家电品牌。

除GE Appliances外,2019年海尔品牌在全球大型家用电器品牌中零售量排名第一,Fisher&Paykel品牌亦在澳大利亚和新西兰大型家用电器排名第一。

整体来看,目前海尔智家的海外业务也已进入良性发展期,成功实现多品牌、跨产品、跨区域的全球化布局。