值得一提的是,公司2023年财报还因“马维钛业资产置换”一事被会计师出具非标意见。公司股价自“五一节”后便牢牢封死跌停板,并创下连续30个交易日跌停的纪录,最低时曾触及0.89元/股的低点,位于“1元红线”以下。

*ST中润称,目前公司2023年非标财报所涉事项尚未消除,同时公司2024年前三季度营业收入为1.55亿元,根据深交所规定,如公司2024年度经审计的利润总额、净利润、扣除非经常性损益后的净利润三者孰低为负值,且扣除后的营业收入低于3亿元,公司股票将面临被终止上市的情况。

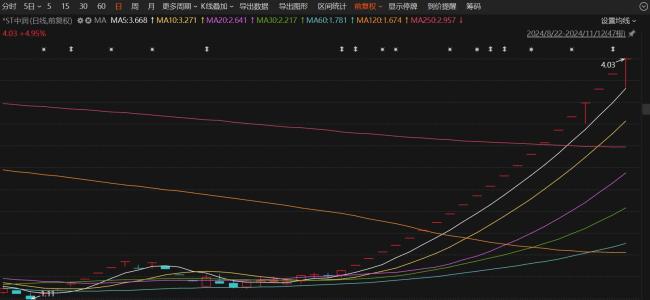

*ST中润走出一波21连板行情,股价累计涨幅达177.93%。来源:Choice

招金“入主”后浮盈近两倍

转折出现在今年10月。

10月7日晚间,*ST中润发布公告称,公司于9月30日收到控股股东宁波冉盛盛远投资管理合伙企业(有限合伙)(下称“宁波冉盛”)通知,宁波冉盛筹划有关公司控制权转让事宜,本次筹划拟转让的股份约占公司总股本20%左右。

时隔一周,控制权转让事宜便水落石出,由招金矿业(01818.HK)与紫金矿业(601899.SH)等新设立的合资公司有望接手,公司实控人将变更为招远市人民政府。

10月14日深夜,*ST中润披露称,10月13日,公司控股股东宁波冉盛及其一致行动人与山东招金瑞宁矿业有限公司(下称“招金瑞宁”)签署《股份转让协议》,招金瑞宁将按照《股份转让协议》约定的条款及条件收购冉盛盛远、冉盛盛昌、杭州汇成所持中润资源1.86亿股股份及其对应的全部股东权益。

股权转让完成后,招金瑞宁将持有*ST中润1.86亿股股份,占*ST中润已发行股份总数的20.00%。*ST中润控股股东变更为招金瑞宁,实际控制人变更为招远市人民政府,郭昌玮将就此“隐退”。

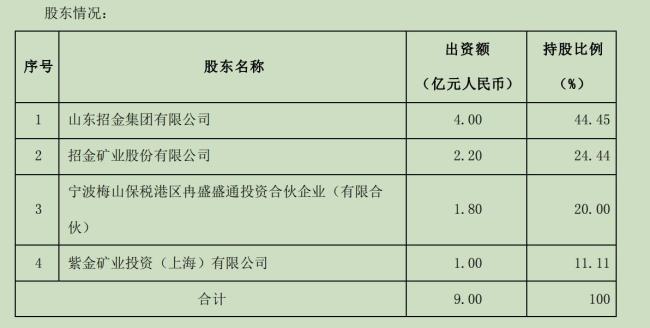

资料显示,招金瑞宁由山东招金集团有限公司(下称“招金集团”)、招金矿业、宁波梅山保税港区冉盛盛通投资合伙企业(有限合伙)、紫金矿业投资(上海)有限公司合资设立。其中,招金集团出资4亿元,招金集团子公司招金矿业出资2.2亿元,二者合计持股比例68.89%。

招金集团出资4亿元,招金集团子公司招金矿业出资2.2亿元,二者合计持股比例68.89%。来源:公告

公开资料显示,招金集团始建于1974年,位于中国金都—山东省招远市,是一家以矿业链、深加工产业链为核心,金融产业、环保产业、教育产业协同发展的大型综合性集团公司。

有了国内黄金巨头和国资的“加持”,加之市场对于并购重组概念的炒作,*ST中润已经走出一波21连板行情。

值得一提的是,11月11日,*ST中润发布了一份涉诉进展公告,公司11月8日收到法院一审判决,需在十日内支付借款本金1.89亿元及利息2335.98万元,合计约2.12亿元,利息将按照年利率11.7%计算。同时,公司还需支付律师费868.32万元,案件受理费114.7万元,保全费5000元。

据悉,截至今年前三季度,公司已计提预计负债2.14亿元,本次判决将进一步增加预计负债约1614万元,预计对公司本年度利润影响为增加亏损约2910万元。

尽管如此,公司股价连续涨停的态势依旧没有被撼动。

对于投资者关注的“易主”进展,从*ST中润最新披露来看,“尚需国有资产监督管理机构审核及向深交所进行合规性确认后,方能在中国证券登记结算有限责任公司深圳分公司办理协议转让过户登记手续,上述审批、确认手续是否可以通过尚存在一定不确定性,该次股份转让事项是否能够最终完成尚存在不确定性”。

即便尚未“入主”,但根据此次商定的股权转让价格,“招金系”在账面上已获得不菲的浮盈。

根据《股份转让协议》,经各方协商一致,确定标的股份转让价格为每股1.38元人民币,转让总价约为2.56亿元。若以11月12日收盘价4.03元计算,上述1.86亿股股份的市值已高达7.50亿元,浮盈近两倍。

(文/牛其昌)