临工重机上市布局的时机,恰逢A股推进全面注册制改革的浪潮。这一时期,A股IPO(首次公开募股)企业数量井喷式增加。2021年,A股IPO企业数量达到524家,创A股有史以来最高纪录。与此前实行的核准制相比,注册制之下,审核流程相对简便、高效,企业上市相对容易。

2023年3月4日,临工重机向上交所报送了主板首发上市申请文件,计划发行不低于6030.45万股且不超过9677.77万股股票,拟募集资金15亿元用于新能源矿山成套设备数字化工厂项目、临工中租智能工业园项目、临工重机研究院项目和补充流动资金。

在此轮问询中,同业竞争、关联交易及股权代持等问题,成为上交所关注的重点。对于上交所提出的种种质疑,尽管临工重机均在期限内给出了答复,但却并未等来IPO过会。2023年12月29日,临工重机向上交所申请撤回IPO文件,次年1月24日,上交所终止了对其审核。

2024年12月,临工重机再次在山东证监局办理辅导备案登记,计划于2025年5月完成A股IPO准备工作,辅导券商仍为中金公司,但后续进展至今未有公开信息。

绕道港股也绕不开的疑云

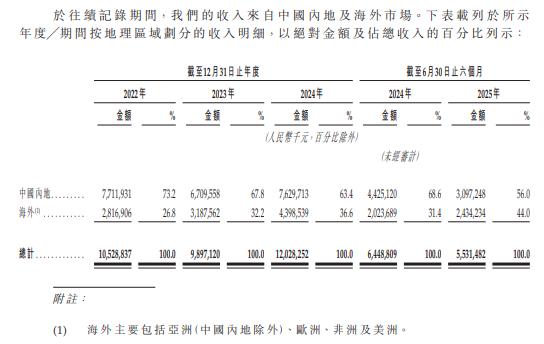

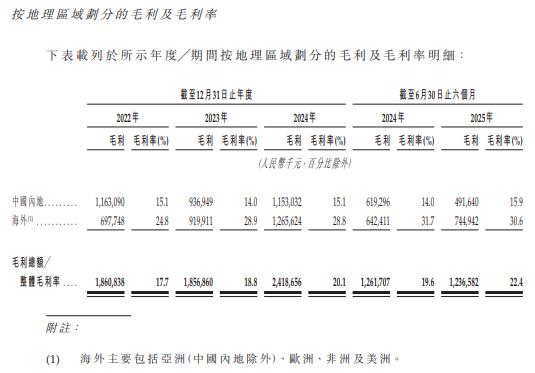

与A股相比,港股IPO更看重企业的未来潜力,审查要求相对较低,且可以直接对接国际市场,便利企业拓展海外业务。2022年至2025年上半年,临工重机海外收入占比从26.8%攀升至44.0%,海外盈利占比更是从37.5%跃升至60.2%,绕道港股上市确实契合企业发展战略。但绕道港股,却绕不开笼罩在临工重机头上的多重疑云。此前在冲击A股过程中最受市场关注的几个核心问题,也是港股IPO的拦路虎。

其一是公司治理“家族化”特征明显。

按照A股IPO的要求,企业上市前3年内,实控人不得发生变动。而此次招股书中则显示,2025年5月,张善睿被任命为执行董事兼CEO,负责集团重大业务规划与营运策略。

招股书中还特别提到,张善睿是王志中的女婿。上市前,王志中通过直接和间接的方式共持有临工重机19.3493%的股份,表决权比例高达55.5%,公司治理“家族化”特征明显。

资料显示,临工集团为临工重机第一大股东,持股55.5%。2025年6月,临工集团与沃尔沃“分手”,临工集团通过新设立基金收购后者持有的山东临工70%股权。调整后的临工集团,实控人为王志中。临工集团的调整,构成临工重机的重大股权变更。

其二是背负着历史问题包袱。

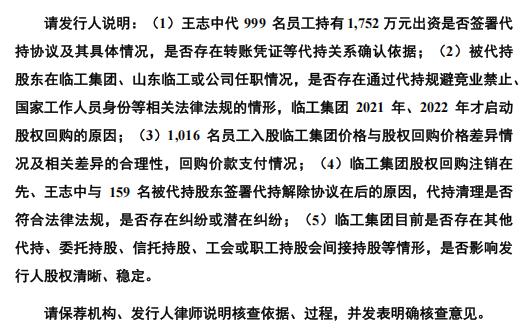

在2023年A股IPO问询中,上交所关于历史沿革等问题的质疑,似乎暗示了临工重机的命运。

问询函指出,临工重机控股股东为临沂临工机械集团有限公司(下称“临工集团”),后者由山东临工高管团队及1000余名员工集资设立,其中,1016名员工股权由王志中代持,却并未签署代持协议,也无转账凭证。申请上市前,临工集团发生数次股权回购,然而股权回购价格却与股权代持价格存在差异,其合理性有待解释。

其三是关联交易引发经营合规质疑。

此前临工重机冲击A股时,上交所在问询函中提出:

2022年以前,临工重机关联方山东临工工程机械有限公司(下称“山东临工”)一直是临工重机的主要客户之一,但销售价格却低于非关联客户;

临工重机的多个大股东都是公司合作伙伴的大股东;

控股股东临工集团及实控人王志中控制的部分企业同时生产工程机械行业类产品,且上下游合作商高度重叠;

报告期内,关联方注销现象较为普遍……

尽管港股IPO审核更为宽松,但关联交易、同业竞争、经销模式等异常行为,依然会引发监管层及投资者对其管理模式、抗风险能力以及合规经营的质疑。

11月20日至24日,相关记者试图通过临工重机官网显示的公开电话联系求证,始终未能接通。

(记者/李振兴 来源:大众新闻)