招商银行在2004年率先启动了零售业务转型,成为国内银行业零售转型的先行者。2010年以来,国内银行也都纷纷加入零售业务转型的队伍,并且不断加快转型步伐。曾经一时,银行家们在公开场合不讲零售业务转型都有点不好意思,感觉落伍了。近年来,相当部分银行的零售业务遭遇折戟,比如某上市股份制银行零售金融业务利润总额占比在2020年时高达61.1%,至2024年时已滑落至6.5%,四年间的变化让人惊叹不已。这些银行有的表示要在未来几年中逐步提升对公业务的比重,加强对公业务的布局;有的怀疑到底还要不要坚持零售业务转型?未来零售业务,特别是零售资产业务何去何从?

——编者按

我国商业银行零售资产业务近来表现:规模降速、收益率下滑、不良率上升

商业银行零售资产业务是商业银行以个人、家庭及小微企业为服务对象,围绕信贷需求而形成的业务模式,主要涵盖住房按揭贷款、个人消费贷款、个人经营性贷款和信用卡业务等。根据2024年年报统计,我国银行业零售资产业务整体承压,呈现银行个人贷款业务规模增幅降速、收益率下滑、不良率上升的特征。事实上,零售资产业务的上述特征并非只是在2024年才表现出来,而是自2022年以来趋势的延续。

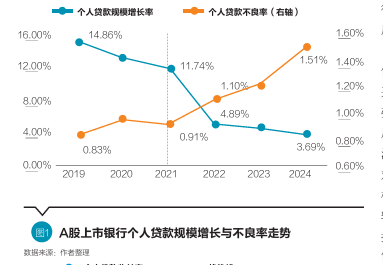

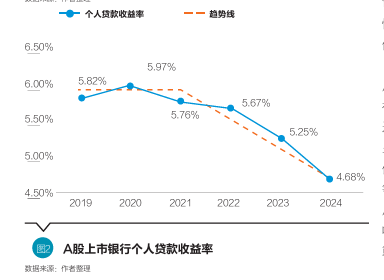

2021年之前,A股上市银行整体个人贷款规模增长率保持在10%以上,但到了2022年增幅骤降至4.89%,2024年则是进一步下降至3.69%。与之相对应的是个人贷款不良率的提升,2021年之前,A股上市银行整体个人贷款不良率平均不超过1%,但在2022年增长至1.10%,2024年更是增加至1.51%,A股上市银行整体个人贷款不良率相较于2021年已增长超过65%(见图1)。A股上市银行个人贷款收益率也于同期进入到快速下行通道,2022年个人贷款收益率同比下降9个基点(BP)至5.67%,2023年加速下滑至5.25%,至2024年已下降至4.68%(见图2)。

长期以来,零售资产业务一直被视为商业银行穿越周期的“压舱石”和“稳定器”,但从A股上市银行最近三年的情况上来看,我国银行业零售资产业务整体表现持续不振。

零售资产业务的内在特性:轻资本、风险分散、弱周期

相较于对公资产业务,零售资产业务具有鲜明的轻资本属性、风险分散优势和弱周期特征,正是这三重特性使得零售资产业务长期以来一直被视为商业银行穿越周期的压舱石和稳定器。

轻资本属性凸显。零售资产业务的风险资产权重整体低于公司业务,新版《商业银行资本管理办法》从2024年开始正式实施,零售资产业务的轻资本属性得以进一步加强。根据新规,对于贷款价值比(LTV)不高于60%的住房按揭贷款,风险权重从50%下调至25%以下;对于个人消费贷款等一般零售贷款,风险权重由100%下降至75%;对于信用卡业务中能够按时足额还款的合格交易者,风险权重由75%下降至45%,未使用的信用卡授信额度的信用转换系数也由50%下调至40%。相比之下,公司贷款中非投资级企业仍适用100%风险权重,房地产开发贷若不符合审慎要求则风险权重升至150%。零售资产业务的轻资本属性愈加凸显,使其成为商业银行优化资本配置、提升资本使用效率的核心抓手。

天然的风险分散优势。零售资产业务覆盖海量个人客户及个体工商户群体,单户风险敞口微小,且客户地域分布、收入结构、消费场景高度离散,避免了单一主体风险过度集中的问题。从风险传导机制看,零售资产业务风险呈现“点状偶发”特征,违约事件之间缺乏实质性关联。住房按揭贷款、个人消费贷款、个人经营性贷款和信用卡等业务,通常分散于不同收入水平、职业背景和地域的客户群体中,即便部分客户出现违约,对整体资产组合的影响也极为有限。资本新规对零售资产业务设置更低风险权重,本质上也是对其天然风险分散属性的制度认可。