那么,又是什么决定了利率的走势呢?

资本回报率趋势性下降是本轮净息差收窄的根本原因

我们经常会听到“中国今年降准降息的空间比较大”“降息还有空间”“货币政策仍有较大降息、降准空间”等各种论调。这反映的是贷款利率央行决定论,即当央行调整LPR时,商业银行会根据央行的货币政策相应地调整其贷款利率,然后,企业和个人会根据商业银行的贷款利率调整自己的投资和消费行为。

确实,数据显示:央行政策利率LPR与一般贷款的加权平均利率存在显著的相关性。看起来央行对贷款利率起到了巨大的影响。

因此,在利率央行决定论者看来,商业银行净息差的走势由央行决定,比如就有分析师认为“息差下滑的原因主要是LPR的多次调降”。《2023年第二季度中国货币政策执行报告》中专栏文章《合理看待我国商业银行利润水平》提出,商业银行维持稳健经营、防范金融风险,需保持合理利润和净息差水平,这样也有利于增强商业银行支持实体经济的可持续性。这也使得利率央行决定论者们认为未来净息差的走向还得看央行。

其实,这都错了。

决定利率走势的不是央行,而是资本回报率。

利率的本质是实体经济的资本回报率。熊彼特在《经济周期循环论》中写道:利润是利息的来源,即在本质上资本回报率决定了企业贷款需求量,也决定了企业所能接受的贷款利率水平。生意人都会算账,投资能带来多少预期回报,用于投资的资金成本又是多少,一比较是赚是赔,才会决定要不要投资。所以,支撑借贷利率水平的最重要变量是资本回报率。

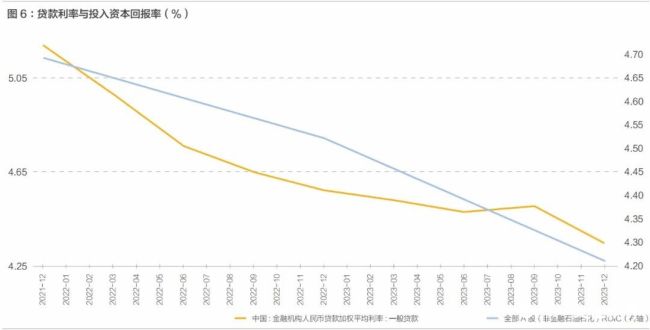

投入资本回报率ROIC是生产经营活动中所有投入资本赚取的收益率,不论这些投入资本是被称为债务还是权益。与ROE相比,ROIC去除了企业不同的融资结构对盈利能力造成的影响。我们比较全部A股非金融石油石化企业的ROIC与一般贷款的加权平均利率会发现,相比于政策利率,贷款利率和ROIC的走势更为一致。这种一致不仅体现在正常的时期,比如图5中的①—③与⑤阶段,特别是在②与③阶段,尽管政策利率几乎未动,但是无论贷款利率还是ROIC都经历了一个倒U形走势;还体现在特殊的时期,比如在阶段④即疫情期间,虽然实施了宽松货币政策,贷款利率依然坚挺,其间几乎不变,表面上看是政策利率未动,实际上与该期间ROIC处在上升期密不可分。

那么,如何理解政策利率与贷款利率的相关性呢?其实,央行更多的是通过货币政策调控,使资金成本与基本面决定的资本回报率相适应,顺着经济形势而不是逆着经济形势来操作。说白了,就是被动地调整利率来顺应资本回报率的变化。当然,就像橡树资本霍华德·马克斯所说,央行的决策者们和你我一样,都是凡夫俗子,并不比市场更聪明,也会在决策时偶尔犯错,比如滞后降息或者该降息时未降息,该加息时又未加息。

回到进入2022年以来商业银行净息差大幅收窄的问题,还是实体经济资本回报率的大幅下降导致了资产端利率下行,参见图6。也就是说,资本回报率下降才是本轮净息差收窄的根本原因。

生产过剩加剧了本轮净息差收窄