若说资本回报率的下降导致了利率的下行,那么生产过剩则加剧了利率下行程度。

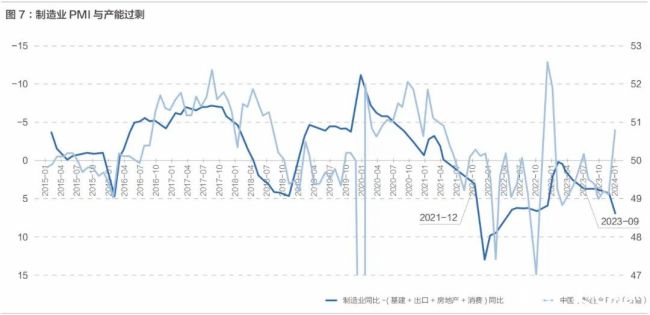

制造业表示产能生产,基建、出口、房地产和消费等代表了产能消耗,因此,生产剩余,即制造业投资增速与出口、房地产和基建合计增速的差值,一定程度上体现了经济中的生产过剩程度。2022年以前,生产剩余的相反数与以制造业PMI新订单为代表的经济短周期走势高度协同,围绕0上下波动,每个周期跨度也在3—4年间,因此,生产剩余周期性累积阶段符合大众预期,市场反应也就较为平和。但是,自进入2022年以来,生产剩余持续处于正向区间,即生产剩余持续累积,也就是我们常说的“生产过剩”问题加剧,生产剩余非周期性累积阶段超出市场预期,因而引发了市场震动。值得关注的是,前文提及的贷款利率的两个关键节点——2021年12月和2023年9月,在这两个节点后面生产剩余累积速度加快。贷款利率与生产剩余呈现出高度关联性,进一步印证生产过剩会加剧贷款利率的下降趋势。

中国的债券市场主要是银行间市场,信贷资金价格的跳水效应会外溢传导至市场利率。可以观测到,伴随贷款利率的持续下行,长期市场利率也经历了大波动。自2023年第四季度以来,十年期国债到期收益率经历了一轮大幅下行。在货币政策并没有明显调整的情况下,长期利率出现如此大幅的下行,在过去十余年里都是十分罕见的。

信贷利率与市场利率在生产过剩的冲力下加速跌落,进一步加剧了净息差的下行。

商业银行打破净息差下降困境的举措

净息差的改善无非两头,资产端提高生息资产收益率,负债端降低付息负债成本。

资产端收益率怎么走?短期取决于生产过剩的缓解程度,要看以旧换新消费、设备更新投资等消化过剩的力度;长期取决于资本回报率的改善提升,要看新旧动能转换过程中新质生产力的培育与发展进度。

(文/刘晓曙,清华理学博士、厦大经济学博士、中国首席经济学家论坛理事,青岛银行首席经济学家)

(来源:北大汇丰PFR)